“三条红线”满一年,房企现金流管理迎来“大考”

发布时间:2021-09-23

发布人:admin

“三条红线”提出至今已有一年,2020年8月“三条红线”的消息,与房企2020年中期业绩的发布几乎同步,业绩会上各大房企的高管也不得不面对投资者关于“三道红线”的问题并给予详细的解答。

在当时,不少房企大佬表示,高杠杆时代将从此逐渐走进历史,稳健增长将成为大多数企业未来发展的关键词。

一年过去了,受金融监管力度持续收紧影响,房企投资出现大规模下滑,偿债压力加大,对于各大房企来说,如何做好现金流管理的重要性日益凸显。在2021年中报披露季后,我们筛选了60家典型样本房企,发现“三条红线”下,大多数企业都加大了销售回款的力度,行业融资依赖度正逐步降低。

01

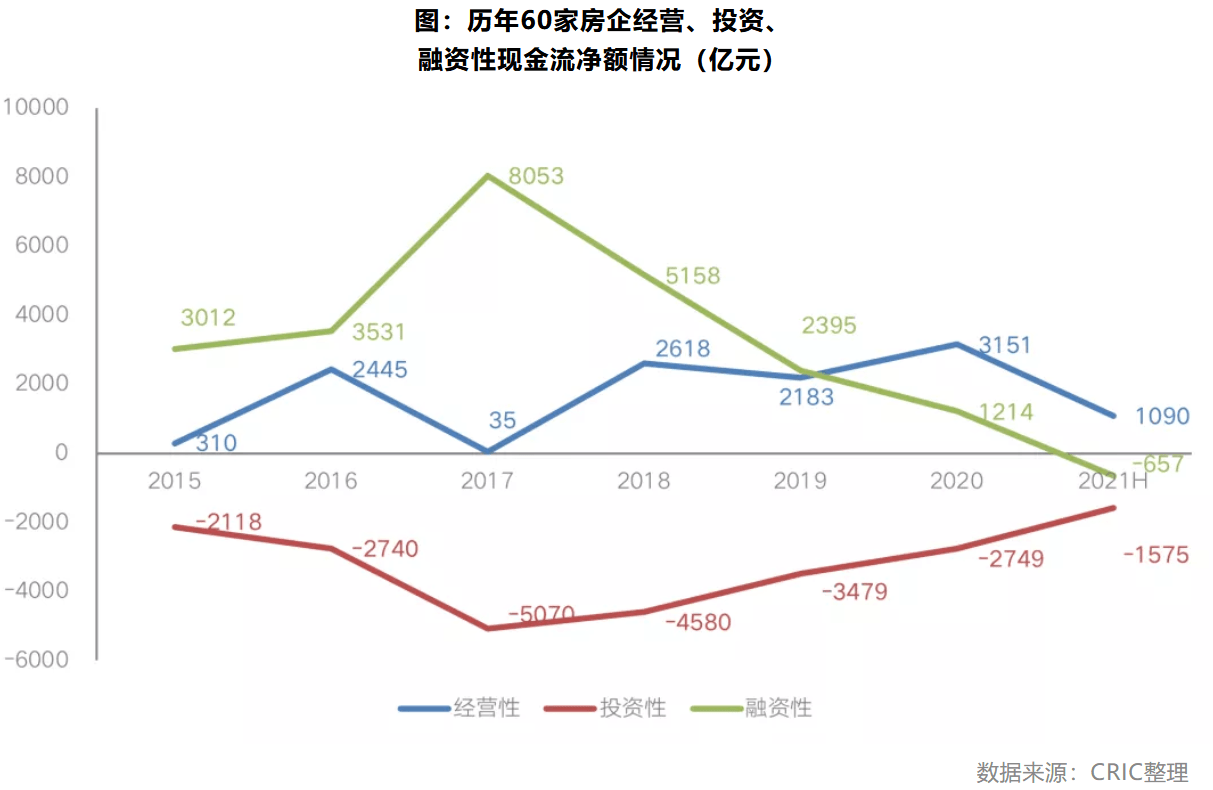

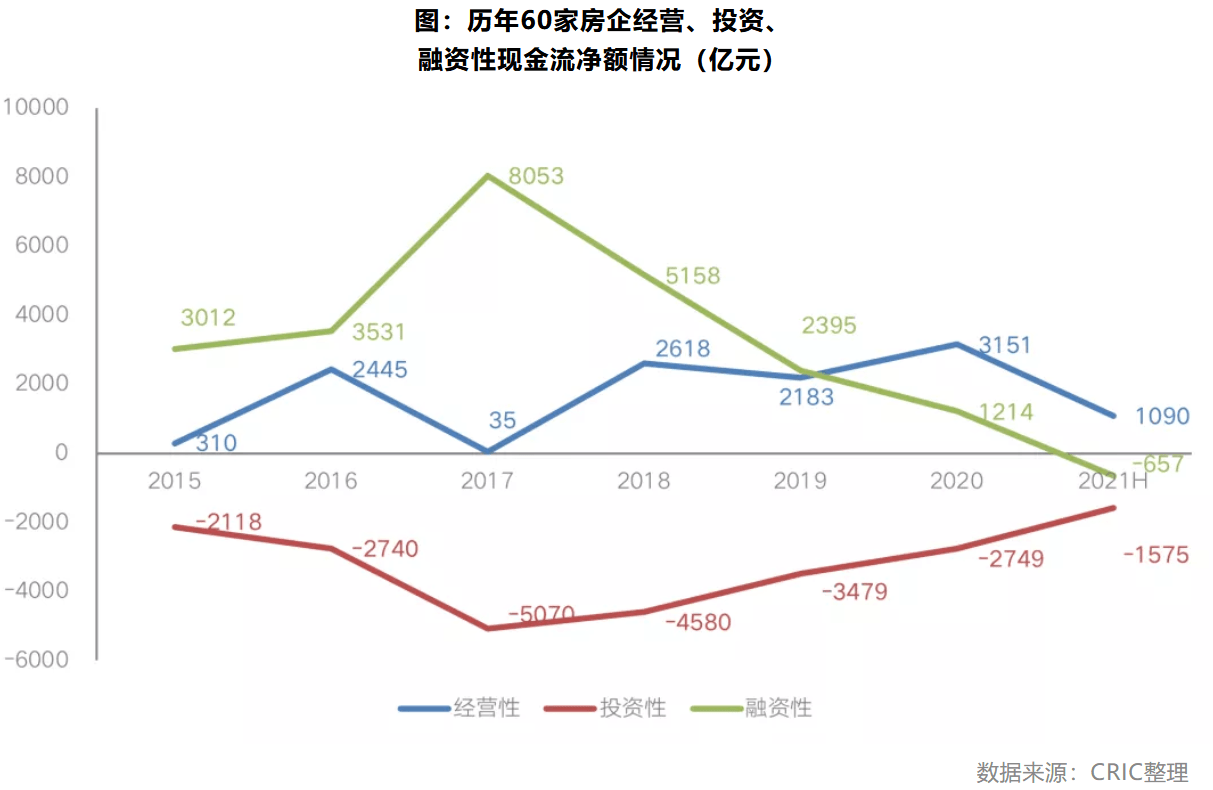

上半年融资性现金流首次为净流出

在我们通过对60家典型样本房企历年现金流情况来看,2017年是整个行业的主要转折点,2017年融资性现金流净额达到峰值8053亿元,同比增长128%,同时经营性现金流净流入35亿元。

2017年,受房地产行业收并购加剧影响,投资性现金流净额为历年最高,为净流出5070亿元,此时房地产行业主要依靠融资来驱动投资,对融资依赖度较高。

2017年后,随着整体融资环境的不断收紧,融资性现金流净额规模被动下滑,2018年、2019年及2020年分别下降了36%、54%及49%。

截止至2021年上半年,60家典型样本房企融资性现金流净额首次为负,净流出达657亿元,具体来看,主要是在“三条红线”政策出台后,房企进一步加大了债务偿还力度。

值得注意的是,自“三条红线”发布至今,越来越多的房企开始重视回款、控制投资。CRIC数据显示,2020年经营性现金流净额为净流入3151亿元,为历年最高,首次超过了融资性现金流净额。

截止至2021年上半年,经营性现金流净额为净流入1090亿元,上年同期为净流出503亿元,预计全年经营性现金流或将进一步增加。

02

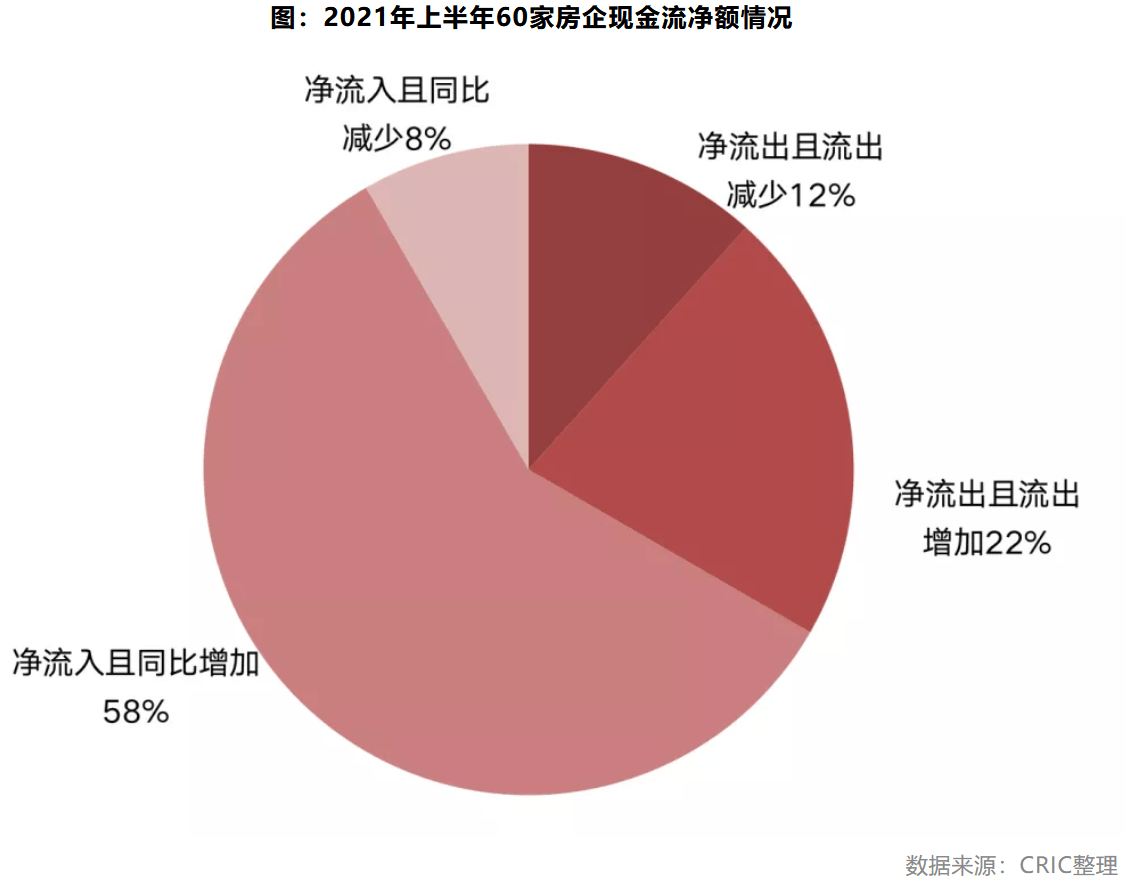

过半企业加强销售回款

从2021年上半年60家房企的经营性现金流来看,大多数企业都加大了销售回款的力度,有35家房企(占比约58%)的经营性现金流净额同比发生了增长且为净流入状态,其中同比增长最多的为碧桂园、绿地、首开三家企业,分别同比增加了265、245、176亿元。

有20家房企(占比约34%)的经营性现金流为净流出状态,其中保利发展为净流出248亿元,为经营性现金流净流出最多的房企。有30%房企的经营性现金流表现不及去年同期,如万科、禹洲、建业等等。

03

积极还债型房企扩容至35%

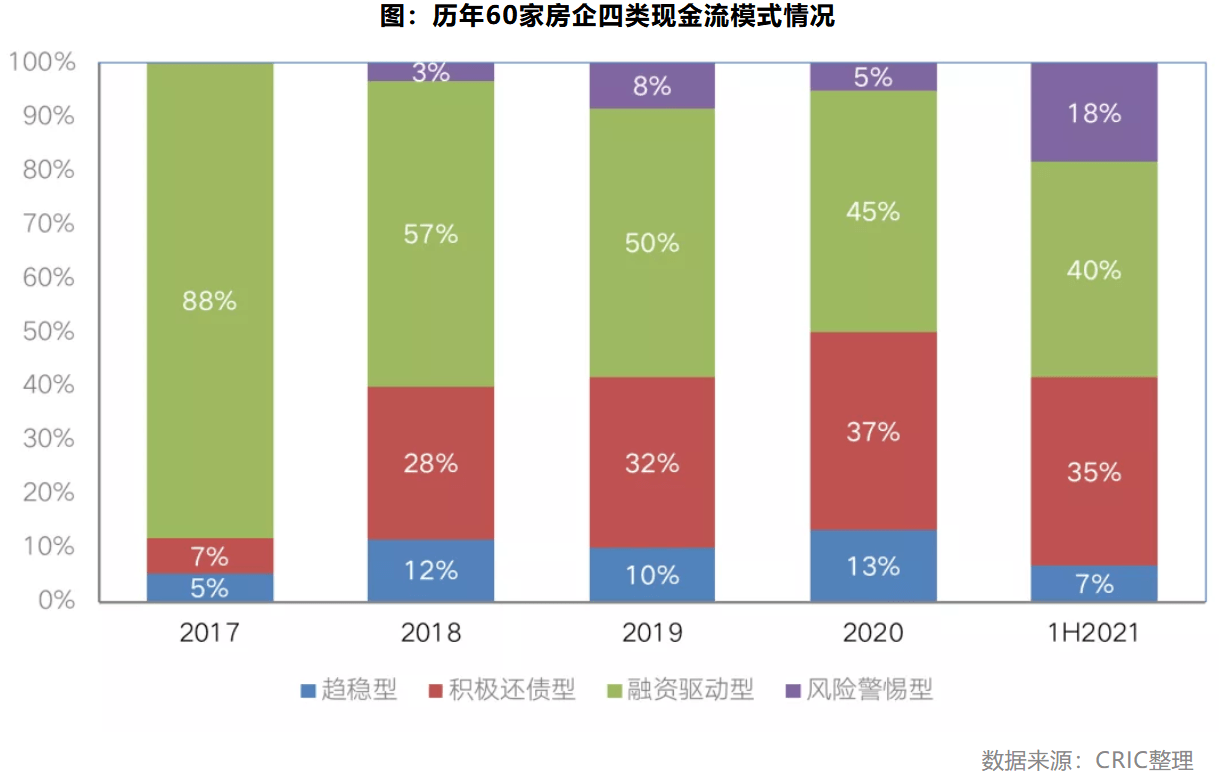

我们将经营性与投资性现金流净额的总和作为房企日常经营的现金流,并将其与融资性现金流净额进行比较后发现,一共有四类。

第一类房企经营+投资性现金流净额大于0,且融资性现金流净额大于0,这类房企持有相比以往更多现金,归类为财务改善型。

第二类房企经营+投资性现金流净额大于0,但融资性现金流净额小于0,这类房企为积极还债型。2021上半年有35%的房企为积极还债型,预计在三条红线等新规下,积极还债型房企的数量占比在未来仍有望继续扩容。

第三类房企经营+投资性现金流净额小于0,但融资性现金流净额大于0,仍为融资驱动型。2021年上半年,仍有40%的房企为融资驱动型,占较大比重。未来这类房企更应注意不要超融、过融,或在维持现有债务规模的基础上,加快销售回款,注意现金流的健康。

此外第四类房企,经营+投资性现金流净额,及融资性现金流净额均小于0,在当前环境下为风险警惕型,2021年上半年该类型房企占比达18%,这类企业未来应注意自身投拓力度及财务健康。

04

下半年仍要关注销售回款

具体来看,融资驱动型房企,其中29%的房企过去四年历年经营及投资性现金流净额总和均为净流出,这表示仍有部分房企的经营策略未有发生明显变化,依然采用融资推动规模的方式进行拓张。

需要警惕的是,2021年上半年的融资驱动型房企中,有58%的企业其融资性现金流无法完全覆盖经营及投资性现金流支出。下半年,这类企业应更加重视销售回款,做好现金流管理,以减轻企业的财务压力。

“三条红线”下,房企有息负债规模增长受限甚至出现减少,行业融资依赖度将逐步降低,未来房企将更加重视周转效率,提高对销售回款的重视程度,将项目运营管理流程进一步标准化和精细化。同时,对于地块的选择,要对现金流回正周期和相关利润率提出更严格的要求。